Деловая репутация руководителей банка как инструмент минимизации рисков

В публикации исследованы вопросы определения деловой репутации руководителей банка и его законодательное регулирование. Рассмотрены критерии безупречной деловой репутации руководителей банка. Установлено влияние деловой репутации на минимизацию некоторых рисков повязкам связанных с осуществлением банковской деятельности.Развитие банковской деятельности в Украине, появление новых банковских услуг и продуктов, кроме положительных изменений, увеличивает и количество банковских рисков и их стремительное распространение.

В связи с этим особое внимание уделяется минимизации возникающих банковских рисков. Безупречная деловая репутация руководителей банков стала одним из действенных инструментов минимизации нефинансовых банковских рисков. Нерешенным вопросом, на сегодня, связанным с введением понятия деловой репутации руководителей банка является определение видов банковских рисков, минимизацию которых, таким образом, направлена деятельность НБУ. Также определенную проблему представляет недостаточно четкое регулирование вопроса деловой репутации в украинском законодательстве.

В последнее время в отечественной науке активно исследуется вопрос минимизации банковских рисков. Конечно, подробная внимание к этой проблеме приковано именно ученых экономистов. Юридическое обеспечение данного вопроса, не вызывает, пока, живого интереса среди ученых. Отдельные аспекты управления банковскими рисками исследовали такие ученые, как С.Н. Козьменко , А.В.

Васюренко , Л.А. Примостка , В. В. бобылей , В. В. Витлицький и другие.Целью данной работы является исследование понятия деловой репутации руководителей банка и его влияние на банковские риски, которые могут возникать в процессе деятельности банковского учреждения.В украинском законодательстве не существует четкого и определения понятия деловая репутация и, вообще, вопросу деловой репутации уделено мало внимания.

Исключение составляет лишь банковское законодательство, которое наиболее полно подходит к регулированию деловой репутации.

Признаком отсутствия безупречной деловой репутации руководителя банка являются:наличие судимости, непогашенной и не снятой в установленном законодательством порядкепо предъявленному обвинению в совершении преступления не установлен состав корыстного преступления, но выявлены нарушения требований Закона Украины "О банках и банковской деятельности" или нормативно-правовых актов Национального банка и к лицу применена мера воздействияненадлежащее исполнение обязательств финансового характера в отношении любого банка или другого юридического или физического лица (в течение последних пяти лет)кандидат занимал должность в органах управления банка в течение одного года до введения временной администрации, ликвидации банка ( применяется в течение пяти лет со дня наступления события)освобождение по требованию Национального банка или другого государственного органаосвобождение по статьям 40 (пункты 2-4, 7, 8), 41 Кодекса законов о труде Украины (в течение последних пяти лет)продолжается действие лишения права занимать определенные должности или заниматься определенной деятельностью по приговору суданенадлежащее исполнение обязанностей в качестве плательщика налогов и сборов (в течение последних пяти лет)наличие информации, лицо включено в перечень лиц, связанных с осуществлением террористической деятельности или относительно которых применены международные санкции, в установленном законодательством порядке.Наличие хотя бы одного из вышеперечисленных признаков свидетельствует об отсутствии безупречной деловой репутации в лица и, как следствие, невозможность данного лица занимать руководящие должности банка. Такие требования к руководителям банка обусловлены тем, что эти люди ведут непосредственное руководство учреждениями, которые имеют дело с деньгами, причем не сами, а, как правило, привлеченным у клиентов. Часто коммерческие банки несут убытки именно из-за некомпетентности действий руководства, вредит не только банковском учреждении, но и ее клиентам, что сказывается на функционировании всей банковской системы.

Хотя основной целью введения в законодательство норм о безупречной деловой репутации для руководителей банков является обеспечение стабильного функционирования банковской системы Украины, она выполняет и ряд других функций, одной из которых является минимизация определенных рисков для самих коммерческих банков.Согласно взглядам НБУ риск - это вероятность того, что события, ожидаемые или неожиданные, могут оказать негативное влияние на капитал и/или поступления банка. Поскольку рыночные условия, структура и направления деятельности банков разные, не существует единой системы управления рисками принятой для всех банков, так же, как и не существует единого подхода к классификации рисков.

Наиболее приемлемым видится подход к классификации рисков предложенный С.М. Козьменко, Ф.И. Шпига и И.В. Волошко, взявшие за основу распределение банковских рисков на внутренние и внешние. И если влияние банка на внешние риски (экономическая среда, политическая ситуация, демографическая ситуация) является минимальным, то внутренние риски, такие, как, например, подобор персонала, непосредственно вызванные особенностями деятельности банка, его видом и спектром предоставляемых услуг.

НБУ с целью осуществления банковского надзора выделил девять категорий, которые в соответствии относятся к внутреннему риска, а именно: кредитный риск, риск ликвидности, риск изменения процентной ставки, рыночный риск, валютный риск, операционно-технологический риск, риск репутации, юридический риск и стратегический риск. Одни из этих рисков являются финансовыми, т.е. такими, которые подвергаются финансовой оценке (кредитный риск, валютный риск, риск ликвидности, риск изменения процентной ставки и рыночный риск). Другие нефинансовыми (функциональными), то есть такие, которые не поддаются финансовой оценке но банки обязательно должны их учитывать в связи с финансовыми потерями, которые возникают в случае их наступления (операционно-технологический риск, риск репутации, юридический риск и стратегический риск).Конечно, деловая репутация руководителей банка, не может прямо влиять на финансовые риски, однако безупречная деловая репутация является действенным инструментом минимизации некоторых рисков нефинансового характера. Безупречная деловая репутация руководителей банка призвана минимизировать юридический и репутационный риски банка.

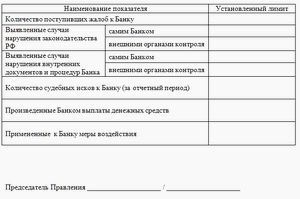

Вообще рассматривая вопрос юридического риска банка, следует отметить, что он представляет собой риск для поступлений и капитала, который возникает из-за нарушения или несоблюдения банком требований законов, нормативно-правовых актов, соглашений, принятой практики или этических норм , а также из-за возможности двусмысленного их толкования. Факторов оценки юридического риска довольно много , но наличие безупречной деловой репутации у руководителей банка минимизирует лишь некоторые из них .Во-первых, соблюдение безупречной деловой репутации уменьшает количество отклонений от норм установленных НБУ, в свою очередь, минимизирует вероятность применения к банку мер воздействия. Так, согласно Положению о применении Национальным банком Украины мер воздействия за нарушение банковского законодательства, в банк руководители которого не соответствуют требованиям безупречной деловой репутации , могут быть применены санкции в виде наложения штрафа или временного, к устранению нарушения, отстранения должностного лица банка от должности.

Во-вторых, соблюдение безупречной деловой репутации руководителя повышает восприятие его профессионального уровня и квалификации, а как следствие имиджа банка в глазах клиентов, сотрудников и контролирующих органов.Заметное влияние безупречная деловая репутация руководителей банка осуществляет и на минимизацию репутационного риска. Риск репутации банка сегодня является наименее изученным и одним из самых сложных для понимания и прогнозирования. Ведь данный вид банковского риска зависит не только от собственных действий и соблюдения банком законодательства , но и от отражения результата этих действий в публичной мысли , которую почти невозможно спрогнозировать.

Риск репутации - это имеющийся или потенциальный риск для поступлений и капитала, который возникает из-за неблагоприятного восприятия имиджа финансового учреждения клиентами, контрагентами, акционерами или органами надзора. Это влияет на способность банка устанавливать новые отношения с контрагентами, предоставлять новые услуги или поддерживать существующие отношения. Публичное восприятие имиджа банка напрямую зависит от соблюдения руководителями банка безупречной деловой репутации, ведь она - является основой формирования положительного имиджа.

Публичное восприятие имиджа банка можно разделить на две категории:Восприятие рынком, например нынешними или потенциальными клиентами, контрагентами, акционерами (участниками)Восприятие органами государственного регулирования .Отсутствие безупречной деловой репутации руководителя банка может иметь колоссальный вредное воздействие, ведь ее отсутствие указывает на определенные недостатки руководителя банка, несоответствие руководителя требованиям закона или низкие профессиональные и управленческие способности, которые могут привести к убыткам банка, из-за неэффективности управления. Таким же образом отрицательное содействие имиджа банка органами государственного регулирования могут при определенных вылиться в применение в отношении банка мер воздействия. Безупречная деловая репутация руководителей банка наоборот в любом случае минимизировать репутационный риск путем ассоциирования безупречной деловой репутации руководителей с имиджем банка в публичной мысли.Проведено исследование влияния деловой репутации руководителей банка на минимизацию банковских рисков позволило сделать определенные выводы.

Во-первых, было получено определение деловой репутации руководителей банков. В общем смысле, деловая репутация руководителей банка - это сведения, полученные Национальным банком Украины, о соответствии деятельности председателя, его заместителей и членов совета банка, председателя, его заместителей и членов правления (директоров), главного бухгалтера, его заместителя и руководителей обособленных подразделений банка требованиям закона, деловой практике и профессиональной этике, а также сведения об их порядочность, профессиональные и управленческие способности. А также проанализированы требования к деловой репутации руководителей банка.

Во-вторых, определено, что деловая репутация руководителей банка минимизирует именно некоторые нефинансовые банковские риски.В-третьих, определенная роль юридических и репутационных банковских рисков, в первую очередь являются факторами создания имиджа банка в глазах клиентов и контролирующих органов.Что касается перспектив исследования минимизации рисков в банковской сфере, то следующими этапами непременно станет разработка новых инструментов и методов минимизации и оптимизации банковских рисков, ведь постоянное развитие банковской сферы обусловливает появление новых видов банковских рисков.

Деловая репутация руководителей банка как инструмент минимизации рисков

В публикации исследованы вопросы определения деловой репутации руководителей банка и его законодательное регулирование. Рассмотрены критерии безупречной деловой репутации руководителей банка. Установлено влияние деловой репутации на минимизацию некоторых рисков повязкам связанных с осуществлением банковской деятельности.

Развитие банковской деятельности в Украине, появление новых банковских услуг и продуктов, кроме положительных изменений, увеличивает и количество банковских рисков и их стремительное распространение. В связи с этим особое внимание уделяется минимизации возникающих банковских рисков. Безупречная деловая репутация руководителей банков стала одним из действенных инструментов минимизации нефинансовых банковских рисков. Нерешенным вопросом, на сегодня, связанным с введением понятия деловой репутации руководителей банка является определение видов банковских рисков, минимизацию которых, таким образом, направлена деятельность НБУ. Также определенную проблему представляет недостаточно четкое регулирование вопроса деловой репутации в украинском законодательстве.

В последнее время в отечественной науке активно исследуется вопрос минимизации банковских рисков. Конечно, подробная внимание к этой проблеме приковано именно ученых экономистов. Юридическое обеспечение данного вопроса, не вызывает, пока, живого интереса среди ученых. Отдельные аспекты управления банковскими рисками исследовали такие ученые, как С.Н. Козьменко. А.В. Васюренко. Л.А. Примостка. В. В. бобылей. В. В. Витлицький и другие.

Целью данной работы является исследование понятия деловой репутации руководителей банка и его влияние на банковские риски, которые могут возникать в процессе деятельности банковского учреждения.

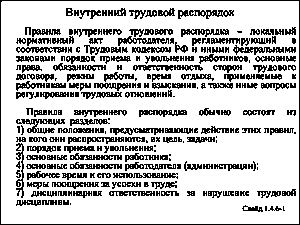

В украинском законодательстве не существует четкого и определения понятия деловая репутация и, вообще, вопросу деловой репутации уделено мало внимания. Исключение составляет лишь банковское законодательство, которое наиболее полно подходит к регулированию деловой репутации. Единое определение понятия деловая репутация в украинском законодательстве содержится в Законе Украины О банках и банковской деятельности (далее - Закон), который определяет деловую репутацию, как сведения, собранные Национальным банком Украины, о соответствии деятельности юридического или физического лица, в том числе руководителей юридического лица и владельцев существенного участия в таком юридическом лице, требованиям закона, деловой практике и профессиональной этике, а также сведения о порядочности, профессиональных и управленческих способностях физического лица.

Из анализа Закона можно сделать вывод, что деловой репутацией руководителей банков есть сведения, полученные Национальным банком Украины, о соответствии деятельности председателя, его заместителей и членов совета банка, председателя, его заместителей и членов правления (директоров), главного бухгалтера, его заместителя и руководителей обособленных подразделений банка требованиям закона, деловой практике и профессиональной этике, а также сведения об их порядочность, профессиональные и управленческие способности.

Определяющим является то, что руководителем банка может быть только лицо, которое подтвердит свою безупречную деловую репутацию. Сама же по себе безупречная деловая репутация руководителя банка приобретается не на основании наличия определенных фактов в биографии человека, а скорее наоборот, их отсутствием.

Признаком отсутствия безупречной деловой репутации руководителя банка являются:

- наличие судимости, непогашенной и не снятой в установленном законодательством порядке

- по предъявленному обвинению в совершении преступления не установлен состав корыстного преступления, но выявлены нарушения требований Закона Украины О банках и банковской деятельности или нормативно-правовых актов Национального банка и к лицу применена мера воздействия

- ненадлежащее исполнение обязательств финансового характера в отношении любого банка или другого юридического или физического лица (в течение последних пяти лет)

- кандидат занимал должность в органах управления банка в течение одного года до введения временной администрации, ликвидации банка ( применяется в течение пяти лет со дня наступления события)

- освобождение по требованию Национального банка или другого государственного органа

- освобождение по статьям 40 (пункты 2-4, 7, 8), 41 Кодекса законов о труде Украины (в течение последних пяти лет)

- продолжается действие лишения права занимать определенные должности или заниматься определенной деятельностью по приговору суда

- ненадлежащее исполнение обязанностей в качестве плательщика налогов и сборов (в течение последних пяти лет)

- наличие информации, лицо включено в перечень лиц, связанных с осуществлением террористической деятельности или относительно которых применены международные санкции, в установленном законодательством порядке.

Согласно взглядам НБУ риск - это вероятность того, что события, ожидаемые или неожиданные, могут оказать негативное влияние на капитал и/или поступления банка. Поскольку рыночные условия, структура и направления деятельности банков разные, не существует единой системы управления рисками принятой для всех банков, так же, как и не существует единого подхода к классификации рисков. Наиболее приемлемым видится подход к классификации рисков предложенный С.М. Козьменко, Ф.И. Шпига и И.В. Волошко, взявшие за основу распределение банковских рисков на внутренние и внешние. И если влияние банка на внешние риски (экономическая среда, политическая ситуация, демографическая ситуация) является минимальным, то внутренние риски, такие, как, например, подобор персонала. непосредственно вызванные особенностями деятельности банка, его видом и спектром предоставляемых услуг.

НБУ с целью осуществления банковского надзора выделил девять категорий, которые в соответствии относятся к внутреннему риска, а именно: кредитный риск, риск ликвидности, риск изменения процентной ставки, рыночный риск, валютный риск, операционно-технологический риск, риск репутации, юридический риск и стратегический риск. Одни из этих рисков являются финансовыми, т.е. такими, которые подвергаются финансовой оценке (кредитный риск, валютный риск, риск ликвидности, риск изменения процентной ставки и рыночный риск). Другие нефинансовыми (функциональными), то есть такие, которые не поддаются финансовой оценке но банки обязательно должны их учитывать в связи с финансовыми потерями, которые возникают в случае их наступления (операционно-технологический риск, риск репутации, юридический риск и стратегический риск).

Конечно, деловая репутация руководителей банка, не может прямо влиять на финансовые риски, однако безупречная деловая репутация является действенным инструментом минимизации некоторых рисков нефинансового характера. Безупречная деловая репутация руководителей банка призвана минимизировать юридический и репутационный риски банка.

Вообще рассматривая вопрос юридического риска банка, следует отметить, что он представляет собой риск для поступлений и капитала, который возникает из-за нарушения или несоблюдения банком требований законов, нормативно-правовых актов, соглашений, принятой практики или этических норм. а также из-за возможности двусмысленного их толкования. Факторов оценки юридического риска довольно много. но наличие безупречной деловой репутации у руководителей банка минимизирует лишь некоторые из них.

Во-первых, соблюдение безупречной деловой репутации уменьшает количество отклонений от норм установленных НБУ, в свою очередь, минимизирует вероятность применения к банку мер воздействия. Так, согласно Положению о применении Национальным банком Украины мер воздействия за нарушение банковского законодательства, в банк руководители которого не соответствуют требованиям безупречной деловой репутации. могут быть применены санкции в виде наложения штрафа или временного, к устранению нарушения, отстранения должностного лица банка от должности.

Во-вторых, соблюдение безупречной деловой репутации руководителя повышает восприятие его профессионального уровня и квалификации, а как следствие имиджа банка в глазах клиентов, сотрудников и контролирующих органов.

Заметное влияние безупречная деловая репутация руководителей банка осуществляет и на минимизацию репутационного риска. Риск репутации банка сегодня является наименее изученным и одним из самых сложных для понимания и прогнозирования. Ведь данный вид банковского риска зависит не только от собственных действий и соблюдения банком законодательства. но и от отражения результата этих действий в публичной мысли. которую почти невозможно спрогнозировать. Риск репутации - это имеющийся или потенциальный риск для поступлений и капитала, который возникает из-за неблагоприятного восприятия имиджа финансового учреждения клиентами, контрагентами, акционерами или органами надзора. Это влияет на способность банка устанавливать новые отношения с контрагентами, предоставлять новые услуги или поддерживать существующие отношения. Публичное восприятие имиджа банка напрямую зависит от соблюдения руководителями банка безупречной деловой репутации, ведь она - является основой формирования положительного имиджа.

Публичное восприятие имиджа банка можно разделить на две категории:

Проведено исследование влияния деловой репутации руководителей банка на минимизацию банковских рисков позволило сделать определенные выводы.

Во-первых, было получено определение деловой репутации руководителей банков. В общем смысле, деловая репутация руководителей банка - это сведения, полученные Национальным банком Украины, о соответствии деятельности председателя, его заместителей и членов совета банка, председателя, его заместителей и членов правления (директоров), главного бухгалтера, его заместителя и руководителей обособленных подразделений банка требованиям закона, деловой практике и профессиональной этике, а также сведения об их порядочность, профессиональные и управленческие способности. А также проанализированы требования к деловой репутации руководителей банка.

Во-вторых, определено, что деловая репутация руководителей банка минимизирует именно некоторые нефинансовые банковские риски.

В-третьих, определенная роль юридических и репутационных банковских рисков, в первую очередь являются факторами создания имиджа банка в глазах клиентов и контролирующих органов.

Что касается перспектив исследования минимизации рисков в банковской сфере, то следующими этапами непременно станет разработка новых инструментов и методов минимизации и оптимизации банковских рисков, ведь постоянное развитие банковской сферы обусловливает появление новых видов банковских рисков.

Количество показов: 1130

Короткая ссылка на новость: http://law-clinic.net/

Минимизация кредитных рисков

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже.

Подобные работы

Понятие, виды, факторы кредитных рисков банковской деятельности. Краткая экономико-финансовая характеристика коммерческого банка. Оценка последствий наступления рисков и разработка практических рекомендаций по их управлению в современных условиях.

курсовая работа [667,9 K], добавлена 21.06.2015

Сущность и классификация кредитных рисков. Анализ кредитных рисков АКБ “БАНК РАЗВИТИЯ РЕГИОНА”. Проблемы и пути снижения рисков коммерческого банка в современных условиях.

дипломная работа [131,6 K], добавлена 15.08.2005

Понятие банковских рисков и их виды. Управление рисками коммерческого банка в современных условиях. Инструменты снижения кредитного риска банка. Формирования резерва по категориям качества ссуд. Характеристика коммерческого банка, его кредитного портфеля.

курсовая работа [622,1 K], добавлена 01.05.2012

Сущность, роль, классификация кредитных рисков коммерческого банка. Место и роль кредитного риска при управлении кредитным портфелем коммерческого банка. Анализ производственно-хозяйственной и финансовой деятельности коммерческого банка "БТА-Казань".

дипломная работа [141,6 K], добавлена 18.03.2011

Сущность и классификация финансовых рисков банка. Основные этапы процесса управления кредитными рисками коммерческого банка. Методика оценки резервов под возможное обесценение кредитного портфеля. Разработка модели прогнозирования банкротств заемщиков.

курсовая работа [1,2 M], добавлена 16.10.2014

Сущность и виды кредитных операций коммерческого банка, характеристика процесса управления ими. Оценка кредитоспособности заемщиков как важный компонент деятельности коммерческого банка, предложения по повышению эффективности ипотечного кредитования.

дипломная работа [302,2 K], добавлена 15.06.2015

Основные аспекты кредитных операций коммерческого банка в условиях рыночной экономики. Определение кредитных операций. Основные принципы и стадии кредитного процесса. Кредитная политика в процессе управления кредитными рисками и пути ее совершенствования.

курсовая работа [1023,0 K], добавлена 18.03.2011

Анализ состояния собственных и привлеченных средств коммерческого банка. Величина кредитных вложений банка в целом и по отдельным видам ссуд. Анализ выполнения экономических нормативов банка, структура депозитной базы. Оценка уровня банковских рисков.

методичка [265,9 K], добавлена 10.01.2012

Рассмотрение сущности, критериев сегментации, рисков (кредитный, ликвидности, процентный) и управления качеством кредитного портфеля коммерческого банка, ознакомление с проблемами их диверсифицированности на примере Сберегательного банка России.

курсовая работа [79,5 K], добавлена 14.04.2010

Риск, как важнейший элемент предпринимательства в условиях рыночной экономики. Сущность банковского риска. Причины возникновения кредитного риска и факторы, влияющие на него. Проблемы снижения кредитных рисков в современных условиях и пути их решения.

курсовая работа [80,6 K], добавлена 08.12.2014

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

Выпускная квалификационная (дипломная) работа

«Минимизация кредитных рисков на основе юридических лиц»

Введение

Кредитно-финансовая система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банковской системы и товарного производства исторически шло параллельно и тесно переплеталось. Находясь в центре экономической жизни, банки опосредуют связи между вкладчиками и производителями, перераспределяют капитал, повышают общую эффективность производства. Особую роль играют кредиты, превращаясь, по существу, в основной источник, финансирующий народное хозяйство дополнительными денежными ресурсами. С переходом от командно-административной к рыночной экономике монополизированная, государственная банковская структура становится более динамичной и гибкой. Банковская система основывается на частной и коллективной собственности и ориентирована на преодоление конкуренции и получение прибыли.

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском, то есть риском неуплаты заёмщиком суммы основного долга и процентов, причитающихся кредитору. Для каждого вида кредитной сделки характерны свои причины и факторы, определяющие степень кредитного риска. В частности, он может возникнуть при ухудшении финансового положения заёмщика, возникновении непредвиденных осложнений в его планах, не застрахованном залоговом имуществе, отсутствии необходимых организаторских качеств или опыта у руководителя и т.д. Эти и многие другие факторы учитываются работниками банка при оценке кредитоспособности предприятия и обеспечения, предложенного в залог. Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования экономических методов управления кредитом, ориентированных на соблюдение экономических границ кредита. Это позволит предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа.

Тема данной дипломной работы: «Минимизация кредитных рисков на основе юридических лиц» - чрезвычайно актуальна. Всякая деятельность, какой бы она ни была, содержит в себе известную долю риска и случайности самого различного характера. Любая экономическая деятельность подвержена неопределённости, связанной с изменениями обстановки на рынках, т.е. в значительной мере с поведением других хозяйствующих субъектов, их ожиданиями и их решениями. Поэтому интерес к данной теме никогда не снизится, а методики будут расширяться и дополняться. Больше всех в информации о кредитоспособности предприятий и организаций нуждаются банки: их прибыльность и ликвидность во многом зависят от финансового состояния клиентов. Снижение риска при совершении ссудных операций, возможно, достичь на основе комплексного изучения кредитоспособности клиентов банка, что одновременно позволит организовать кредитование с учетом границ использования кредита. Исходя из изученного материала, данная тема довольно широко раскрывается и представляет собой большой интерес для более глубокого изучения, особенно в аспекте эффективности методик оценки кредитоспособности предприятий.

Данная тема представляет собой большой интерес для исследования не только российских, но и зарубежных экономистов. В научной литературе очень подробно уделяется внимание всем аспектам данной проблемы, в частности финансовому анализу, как предприятий, так и кредитных учреждений. Но недостаточно информации по оценке эффективности используемых банками методик оценки кредитоспособности клиентов.

Целью настоящей дипломной работы является изучение сущности кредитных рисков на примере деятельности коммерческого банка ЗАО «Тойота-Банк», описать организацию кредитного процесса в ЗАО «Тайота-Банк», провести анализ рисков и дать им объективную оценку. Основные задачи работы сводятся к определению видов кредитных рисков, определению способов их оценки и выделению наиболее эффективных методов минимизации кредитного риска, применяемых в банковской системе современной России. А также выявить проблемы связанные с профессиональной банковской и российской общегосударственной спецификой, определить методы совершенствования банковских методик, перспективы банковского менеджмента в управлении рисками и на основе сделанных выводах предложить пути решения для снижения кредитных рисков коммерческих банков в современных условиях.

Первая глава дипломной работы посвящена определению кредитных рисков, их сущности и классификации. Здесь мы можем увидеть виды рисков и опастность их возникновения при тех или иных условиях. Так же здесь показана зависимость оценки качества кредитного портфеля от сущности кредита, как экономической категории, воздействующие факторы мирового и национального характера. В даной главе мы видим, как каждый из представленных рисков прогназируется путем микро- и макро - показателей. Вторая часть первой главы в полной мере дает нам понять какие современные методики оценки кредитных рисков влияют на работу современных коммерческих балков. Четко видны модели того или иного риска.

Вторая глава позволяет нам более ясно узнать о деятельности изучаемого объекта. Ознакомиться с кредитным процессом и методами реализации кредитной политики в ЗАО «Тойота-Банк». Вторая часть главы анализирует кредитные риски данной организации и выделяет недостатки данной системы. В анализе мы видим таблицы, которые показывают основные показатели доходности банка.

В третьей главе представленны пути снижения кредитных рисков. Во-первых мы видит опыт зарубежных банков, во-вторых видим те мероприятия, которые использовались для данной организации для снижения риска невозвратности кредита.

При написании работы использовалась экономическая литература отечественных и зарубежных авторов, раскрывающая принципы и методику исследования кредитоспособности заемщиков кредитных учреждений России. Много информации на данную тему представлено в периодических изданиях, таких как Банковское дело, Деньги и кредит, Аудит и финансовый анализ.

Подробное изучение данной работы позволяет выявить важные факторы для кредитных рисков и предотвратить их появления.

1. Сущность и принципы оценки кредитных рисков банковского кредитования

1.1 Кредитные риски коммерч еского банка и их классификация

Кредитные операции коммерческих банков являются одними из важнейших видов банковской деятельности.

На фондовом и финансовом рынках кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, но вместе с тем - наиболее рискованной. Кредитный риск, таким образом, был и остается основным видом банковского риска. Кредитный риск представляет собой риск невыполнения третьей стороной кредитных обязательств перед кредитной организацией.

Опасность возникновения этого вида риска существует при проведении ссудных и других приравненных к ссудным операций, которые отражаются на балансе, а также в результате некоторых за балансовых операций. Рискованность является свойством любой сделки по предоставлению кредита даже при соответствующем обеспечении, поскольку ее фактическая эффективность в момент заключения кредитного договора неизвестна.

Во-первых, всегда существует вероятность того, что заемщик не захочет выплатить долг, когда подойдет срок его погашения. Во-вторых, риск сохраняется вследствие возникновения непредвиденных обстоятельств (утрата заложенного имущества, неплатежеспособность должника, банкротство поручителя или гаранта и т.д.)

В-третьих, кредитный рынок содержит в себе массу рискованных ситуаций, способствующих появлению риска потери активов кредитной организации. Можно сказать, что кредитный риск представляет собой возможность потери всех или части активов в виде основного долга. Потеря доходности или процентов по основному долгу является прерогативой процентного риска. Осуществляя кредитные операции, банк-кредитор преследует одну цель - получить доход, увеличить свой капитал, а поскольку основную часть прибыли кредитная организация получает от ссудных операций, то важность минимизации именно кредитного риска становится очевидной. К сожалению, условия российской экономики способствуют увеличению риска в данной области банковской деятельности. Это и техническая отсталость производства, и низкое качество продукции при высокой себестоимости и, как следствие, ее неконкурентоспособность и т.д. Поэтому при разработке кредитной политики с целью управления кредитными рисками кредитная организация должна учитывать множество случайных факторов, влияющих на них и позволяющих снизить вероятность потери банковских активов.

На степень кредитного риска воздействуют следующие факторы:

· экономическая и политическая ситуация в стране и регионе, то есть макроэкономические и микроэкономические факторы (кризисное состояние экономики переходного периода, незавершенность формирования банковской системы и т.д.)

· степень концентрации кредитной деятельности в отдельных отраслях, чувствительных к изменениям в экономике (то есть значительный объем сумм, выданных узкому кругу заемщиков или отраслей)

· кредитоспособность, репутация и типы заемщиков по формам собственности, принадлежности и их взаимоотношения с поставщиками и другими кредиторами

· большой удельный вес кредитов и других банковских контрактов, приходящийся на клиентов, испытывающих финансовые трудности

· концентрация деятельности кредитной организации в малоизученных, новых, нетрадиционных сферах кредитования (лизинг, факторинг и т.д.)

· удельный вес новых и недавно привлеченных клиентов, о которых банк не располагает достаточной информацией

· принятие в качестве залога труднореализуемых или подверженных быстрому обесценению ценностей, или неспособность получить соответствующее обеспечение для кредита

· диверсификация кредитного портфеля точность технико-экономического обоснования кредитной сделки и коммерческого или инвестиционного проекта

· внесение частых изменений в политику кредитной организации по предоставлению кредитов и формированию портфеля выданных кредитов

· вид, формы и размер предоставляемого кредита, и его обеспечение. 1

Поскольку на практике эти факторы могут действовать в противоположных направлениях, то влияние положительных факторов нивелирует действие отрицательных, а если они действуют в одном направлении, то возможно, что - отрицательное влияние одного фактора будет увеличиваться за счет действия другого. Таким образом, изучение таких факторов позволяет дать подробную классификацию кредитных рисков.

Каждый вид кредита сопровождается разными видами рисков и факторов, их вызывающих, что требует разработки различного методологического обеспечения и применения различных методов управления этими рисками.

При определении качества кредитного портфеля и его рисков следует исходить из совокупности критериев: степени и вида кредитного риска, уровня ликвидности, уровня доходности. Рассмотрим данные показатели на примере таблицы 1.1.1.

Таблица 1.1.1 Зависимость оценки качества кредитного портфеля от сущности кредита как экономической категории

Сущностные черты кредита

Источники:

,

Следующие в разделе:

- Семейные правоотношения и статус иностранцев в Украине

- Спорные вопросы трактования понятий агент и представитель

- Возможность установления факта отцовства через суд

21 ноября 2024 года

Как быть, если нужно расторгнуть срочный трудовой договор

Как быть, если нужно расторгнуть срочный трудовой договор Как продать квратиру которая находится в собственности у нескольких владельцев?

Как продать квратиру которая находится в собственности у нескольких владельцев?

Доброго времени суток! Получилась закрученная история. В 2009 году преобрел мопед ( на тот год регистрация а ГАИ не требовалась, ездили ...

Доброго времени суток! Получилась закрученная история. В 2009 году преобрел мопед ( на тот год регистрация а ГАИ не требовалась, ездили ... Как можно привлечь к ответственности гражданина Украины,там же проживает,если он в течении полугода не оказывает материальной помощи ...

Как можно привлечь к ответственности гражданина Украины,там же проживает,если он в течении полугода не оказывает материальной помощи ... Подскажите пожалуйста, можно ли уволить по статье педагога 29 лет стажа (завуч) получившего два выговора, имеющего ...

Подскажите пожалуйста, можно ли уволить по статье педагога 29 лет стажа (завуч) получившего два выговора, имеющего ... Несколько месяцев назад в моей квартире раздался телефонный звонок. Бархатно-вкрадчивый девичий голос поинтересовался именем, фамилией, а также адресу. Получив ...

Несколько месяцев назад в моей квартире раздался телефонный звонок. Бархатно-вкрадчивый девичий голос поинтересовался именем, фамилией, а также адресу. Получив ...